楽天VTも楽天VTIも大元は本家バンガードのETFにまるっと投資する投資信託です。

この2つの商品は、楽天グループとバンガードが提携することで2017年に誕生しました。

- 楽天VTは全世界の8,000社に分散投資

- 楽天VTIは全米の3,800社に分散投資

投資先のうちアメリカに上場する株式会社が占める割合が6割か10割かの違いだけです。

結論、両方ともおすすめできる投資信託なのですが、買う前にその違いを理解しておきましょう。

適切な運用を行うためにもマネーリテラシーを向上させることが投資の本質です。

ここでは楽天VTと楽天VTIの違いを深掘りしましょう。

- 楽天VTと楽天VTIの違いを知りたい

- インデックス投資・アクティブ投資の違いがわかる

この記事を読めば、資産運用において何が重要で何が重要でないかの判断ができるようになります。

楽天バンガードファンドとは

楽天VTも楽天VTIも、楽天グループと米国の大手資産運用会社バンガードグループが提携したことにより誕生した投資信託です。

楽天VTはバンガード社のETFであるVTに、楽天VTIは同社のVTIというETFにまるっと投資するタイプの投資信託です。

楽天がやっていることは単純なので、投資経験者から見てシンプルで透明性のある金融商品だと言えます。

楽天VT、楽天VTIのおかげで、米国籍の優良なETFを日本の投資信託で簡単に買えるようになりました。

しかも低コストで!

しかも楽天証券で買えば楽天ポイントもついてくるのが地味な魅力ですね。

楽天VT・楽天VTIの違いとは

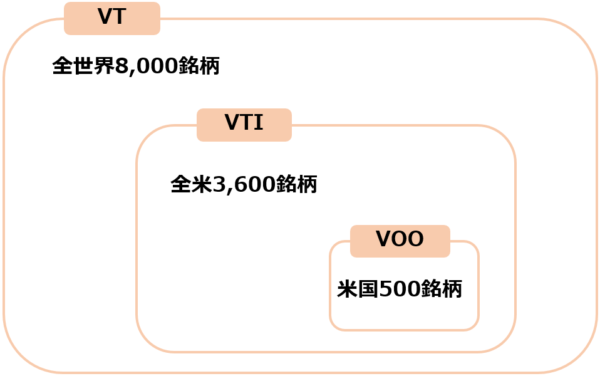

楽天・全世界株式インデックス・ファンド(通称:楽天VT)は、全世界8,000社に投資します。

それに対して、楽天・全米株式インデックス・ファンド(通称:楽天VTI)は、全米3,600社に投資します。

投資対象を図で表すとこんな感じです。

投資対象の銘柄数は年々増加傾向にあります。(2024年現在VTは約9,800社、VTIは約3,700社)

楽天VTは楽天VTIの投資対象を含み、より広範囲に分散投資するイメージです。

さて、どちらがよいのでしょうか。

まずは商品スペックで比較します。

楽天VT・楽天VTIをスペックで比較

投資信託のスペックは主に以下の指標で見ます。

各種指標はこんな観点でみるとよいです。特にコストは重要指標です。

| 指標 | 楽天VT | 楽天VTI | 指標の観点 |

| 信託報酬(表面コスト) | 0.133% | 0.133% | 投資信託を保有しているときにかかるコスト。低いほうが良い。 |

| 総経費率(実質コスト2023) | 0.2% | 0.17% | 信託報酬を含めた、投資家が実質的に負担するコスト。投資信託の最重要指標。 |

| トラッキングエラー(2023) | -0.6% | -0.4% | ベンチマークとの乖離度合いを示す。小さいほうが優秀なファンド。 |

| 純資産額(2024) | 4,300億円 | 13,500億円 | ファンドの規模を表す。大きいほうが良い。 |

| ベンチマーク | FTSEグローバル・オールキャップ・インデックス(円換算ベース) | CRSP USトータル・マーケット・インデックス(円換算ベース) | インデックス型のファンドが追従を目指す市場平均(インデックス)指標。日経平均、S&P500が代表的。インデックスも膨大な数がある。市場平均を計算する会社にもロイヤリティという名目で投資家はコストを負担している。 |

| 投資対象地域 | 全世界 | 全米 | 投資信託が投資対象とする国や地域。一般的に広く分散するほど良いとされる。 |

コストで比較すると楽天VTIのほうが安いです。

これは米国のみの株式投資は税制など金融インフラが整っており、効率的に投資できるためです。

全世界投資は楽天VTに限らず、コストは米国オンリーの投資よりは高くなります。

また、純資産額でみても、楽天VTIのほうが人気があるようです。

楽天VT・楽天VTIの実績を比較

次に、楽天VTと楽天VTIのリターンを比較します。

出典:楽天証券

ここ5年の動き方や長期トレンドはほぼ同じですね。

ただし、楽天VTIのほうがリターンはずいぶん高い傾向があります。Y軸の幅が違います。

因みに赤い線は無視して大丈夫です。分配金出していませんので。

競合商品は?

楽天VTと楽天VTIは商品特性が異なるため、直接競合する商品ではありません。

しかし、それぞれには他社商品のライバルが存在します。

それぞれのライバルに対して、楽天VTと楽天VTIはどのような優位性があるのか比べてみます。

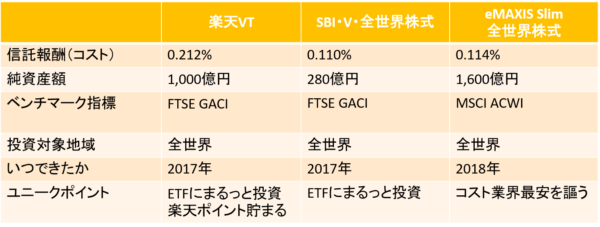

楽天VTは、SBI・V・全世界株式インデックスファンド(通称SBI-VT)、eMAXIS Slim全世界株式インデックスファンドという商品と競合します。

特にSBI-VTは楽天VTと同じようにバンガードのVTというETFに丸ごと投資するため、全く同じ商品です。

コストはSBI-VTのほうが安いです。

しかし、楽天VTは楽天ポイントが貯まったり、SBI-VTがSBI証券でしか取扱いがないためか、楽天VTのほうが売れているようです。

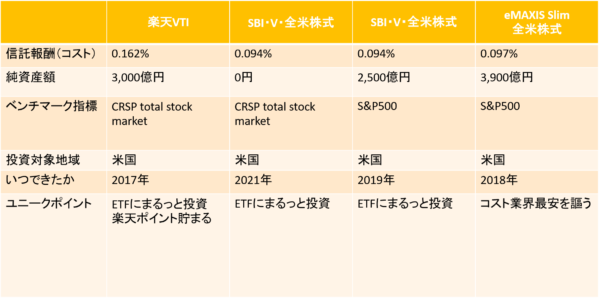

楽天VTIは、SBI・V・全米株式、 eMAXIS Slim全世界株式と競合します。

またS&P500と非常に似たパフォーマンスを取るため、それらをベンチマークする投資信託とも競合すると考えられます。

楽天VTIは低コストですが、他社商品はそれ以上に安い傾向にあります。

しかし、SBI-VTIが後発なのと、楽天ポイントが貯まるというユニークポイントからか、純資産額でみれば売れているほうですね。

「楽天VTと楽天VTIならどっちがおすすめ」の注意点

楽天VT・楽天VTIではどっちがおすすめか、という点は気になるところだと思います。

しかし、この問いに正解を求めることは危険です。

そもそもこの2つは競合する商品ではありません。

本来は自分の資産運用の方針に沿った商品を選択すべきです。

どういう視点で考えて、自分にはどんな商品でどんな買い方がふさわしいのか。

自分で見つけ出す作業が投資には必要です。

判断は他の誰かではなく、自分が行ったと言えるようにしましょう。

ではどのように考えればよいのでしょうか。

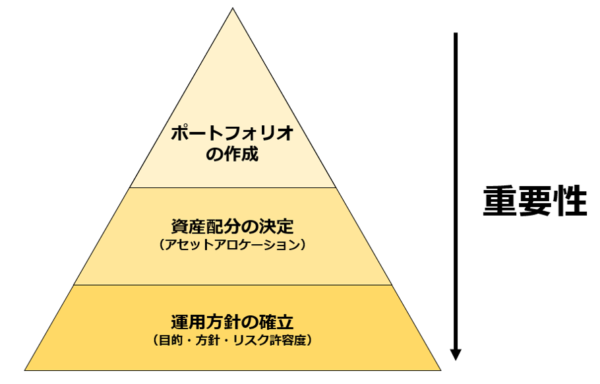

投資信託選びよりも投資方針と資産配分のほうが優先

資産運用において投資信託選びは本質的な選択ではありません。

以下のピラミッドで示すように、ポートフォリオ(どんな商品をいくら買うか)よりも本質的に大事なのが資産配分を決めることです。

そしてもっと大事なのがどのような運用方針を持つかということ。

これらを決めておくことのほうが、はるかに将来のパフォーマンスに影響することを心得ておきましょう。

詳しくはこちらの記事で解説しています。

資産配分の重要性は名著によく説かれていますが、一般にはまだまだ理解されていません。

表面的な話ではないので、一度本を読んで学ぶことをお勧めします。

まとめ 楽天VTと楽天VTIの違いは投資対象が全世界か全米か

- 楽天VTは全世界投資

- 楽天VTIは全米投資

どちらもつみたてNISA向きで、低コストで優良なファンドです。

自分の投資方針と資産配分に基づいて、世界中の株式に分散させたいか、米国の株式にのみ分散させたいかで商品選択をしましょう。

こんな記事も書いています。

それではまた。