私は過去に失敗しました。

現金ばかりを持っていたときです。

債券や株式を全く持っていなかったとき、つまり資産運用をしていなかったときです。

資産運用を本気で勉強し、このままではまずいと思いました。

しかし、動けなかったのです。

いきなり多くの株や債券を買うことができなかった。

現金のみの状態から、株や債券を購入して理想の資産配分に近づけること。

それが自分にとって正しいこと。

そう認識しながらも買えなかったのです。

それはなぜなのか。

- 資産配分をどうすべきか悩んでいる

- リアロケーション(資産配分の変更)がなかなか進まない理由と解決策が知りたい

- 現状維持バイアスとドルコスト平均法のワナを知りたい

この記事では、実体験から学んだ資産配分の決定から資産クラスの移行が進まない原因とその解決策についてまとめました。

長くなるので記事は2つに分かれています。

資産配分を変更するために資産の移行が思うように進まないのは、マーケットではなく投資家自身に原因があります。

その正体は現状維持バイアスで、ドルコスト平均法のワナに気づくと解消できます。

1.資産配分の決まり方

まずは資産運用における資産配分の重要性をおさらいです。

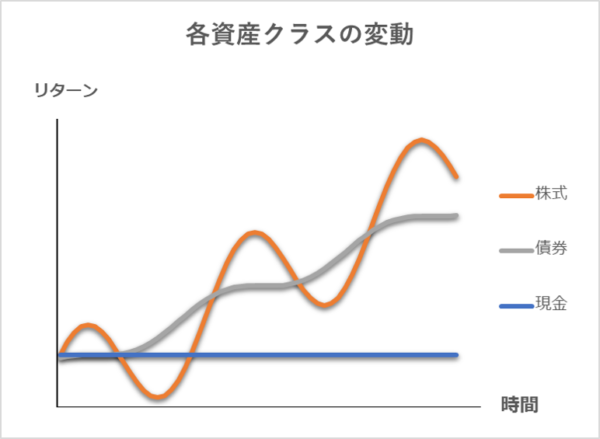

現金・債券・株式などの資産クラスを好きなように配分することで、長期投資のリスクとリターンを調整することができます。

このように、現金・債券・株式は一般的にリターンと変動幅が異なるので、これらを組み合わせて資産の安定化と高リターンを狙います。

著者作成

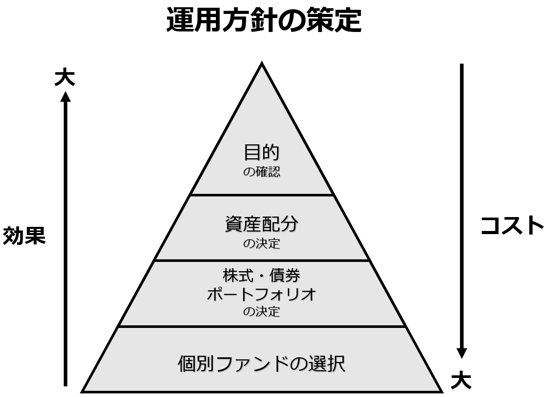

そして、資産配分はリターンの9割を決めると言われています。

資産配分は非常に重要な決定である一方、費用が一切かかりません。

にも関わらず、多くの投資家はファンド選びのほうに時間と労力を費やす傾向にあります。

引用:敗者のゲーム チャールズ・エリス著「運用基本方針策定のポイント」を元に著者作成

多くの人が「資産運用=ファンド・銘柄選び」と考えるのは今も昔もこれからも変わらないでしょう。

本記事にたどり着いた方は、既に資産運用で成功しているグループに属されていることでしょう。

資産配分は、不確実性に溢れたマーケットの中で、投資家が完全にコントロールできる稀なものでもあります。

それぞれの資産クラスには、以下の特性があります。

- 現金はリターンゼロ、リスクゼロ。

- 債券はキャピタルゲインなし、購入時点でインカムゲインは確定。

- 株式はキャピタルゲインあり、購入時点でインカムゲインが未確定。

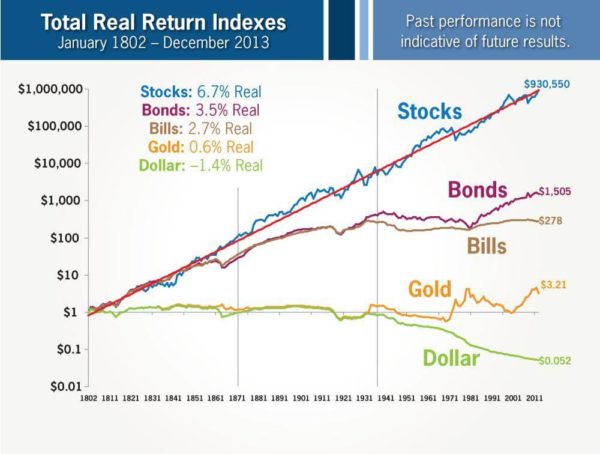

因みに米国では、長期的には株式のリターンが最も高く且つ安定しているというデータもあります。

出典:ジェレミー・シーゲル氏による200年チャート American Association of Individual Investors Journal, August 2014

この3つを上手く組み合わせることができれば、最高の運用パフォーマンスが期待できます。

組み合わせの条件は、投資家本人の運用目的、時間、リスク許容度であるため、人によって異なります。

- 運用の目的 - 個人投資家の7割は、老後資産の形成

- 運用期間 - 個人投資家の7割は、年金支給期間までか死ぬまで。

- リスク許容度 - 共通点なし。

このような基礎知識を踏まえて思考した結果、私は30代後半で資産配分の変更を決断しました。

以下は、資産配分の変更(リアロケーション)の決定から資産の移行が進まなかった実体験をまとめています。

2.「現金1・債券2・株式7」→「株式10」へ

もともとの資産配分は「現金1・債券2・株式7」を狙っていました。

資産運用を本格的に押し進めるにあたって、全財産を把握し、1割は現金に、その2倍の額を債券に、残りを株式で運用がマイルールになりました。こうすれば絶対に安全に運用できると思ったのです。

こうして理想の資産配分を決定したら、現実の資産配分のギャップをいかに縮めるかが次の課題となります。

それまでは資産がばらばらに散らかっていたので、口座を整理し、積立買いで理想の資産配分へ移行していく計画を立てました。

リスク資産の一括購入は怖く、積立額の増資という形をとり、ドルコスト平均法で約2年かけて徐々に株式主体の投資信託の購入を進めることにしました。

ところが、現金4、株式6(株式と言っても分散下手な個別株ばかり。売却して投信を購入する必要があった)だった資産の移動がなかなか進まずに、 機会損失が大きくなってきました。

実際は、資産の移行はなかなか進まない。

計画が甘いと言えばそうですが、日常生活のキャッシュインとキャッシュアウトの額を予測しきれないのも実質的な要因としてあります。

結局、半分が現金と債券のまま1年が過ぎました。資産配分が達成されないまま、年をとり、インフレ負けしました。

また、急激で大きな資産クラスの移動が怖いのもありました。資産の移動には損益の確定やコストも発生します。

苦しかった時期にもかかわらず、理想の資産配分を達成することはありませんでした。

そこで、資産配分と運用の基本方針を再考することにしました。

この期間も運用の勉強は続けており、新たな考え方が身につきました。

長期積立投資で必ずと言っていいほど採用されるドルコスト平均法は、国も、金融機関も、私たち一般投資家も信じる最強と投資法だと思いがちです。

しかし、デメリットも少なからず存在し、それは資産配分を変更するときにも現れます。

資産配分の変更は一気にやってもリスク・リターンはほぼ変わりません。

徐々に変えていきたいと思う正体は現状維持バイアス。リスク許容度の問題だということです。

資産配分をドルコスト平均法のような手法で、徐々に変えていくと、なかなか理想の配分までたどり着けません。

資産配分の変更時、高値買いしてしまうリスクを懸念しますが、それはマーケット次第であって、ドルコスト平均法で買っても有利になりません。

その後長期で上昇相場であれば、ドルコスト平均法では不利になりますし、長期で下落相場ならドルコスト平均法のほうが有利だったと言えます。

しかし、それは投資対象のマーケットに完全にゆだねられるため、買い方でリスク・リターンが変わるわけではありません。

むしろ、その期間得られる配当収入が少なくなるという機会損失を被る可能性のほうが高いです。

これについては、以下の山崎元さんの記事が参考になります。

長くなりましたので、ここからは別の記事で書きたいと思います。

ここまでのまとめ 資産配分の決まり方と失敗しがちな変更方法

資産配分は、現金・債券・株式の保有比率を決めるだけで完全無料。

長期のリターンの9割を決定づけるほど重要なのに、ほとんどの人が資産配分を軽視する。

「現金1・債券2・株式7」から「株式10」への移行に失敗した理由

最初は一括投資が怖く、ドルコスト平均法のワナに陥ります。

実際は、一括投資でもリスク・リターンはほとんど変わりません。

機会損失分損します。

続編はこちらの記事へ。

こんな記事も書いています。

それではまた。