世の中には数多くの投資信託が販売されており、これらの中から適切なファンド選びに失敗すれば、手数料によってリターンが低下してしまいます。

金融機関は都合のいいところしか広告で誇張しませんから、売り手側の情報に振り回されず、投資家目線で自分にあった投資信託を選び抜く必要があります。

投資信託の選び方は人それぞれですが、手数料だけは全ての投資家にとって共通の関心事です。

この記事では数ある商品の中なら、手数料負けしない優良なファンドを選ぶポイントをまとめました。

- NISA・積立NISA・iDeCoに関わらず、長期・分散投資したい

- 手数料負けしない投資信託の選び方を知りたい

選ぶポイントは目次だけみればわかるようになっています。

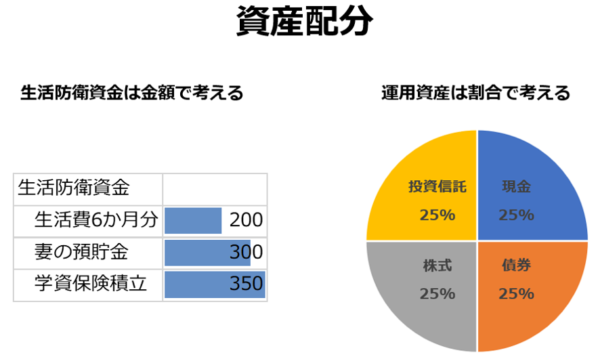

まずは自分の資産配分をわかっておく

生活資金と運用資金はいくら?

投資信託を選ぶ前に、いくら投資額に回すか決めておく必要があります。

最初はとりあえずでOKですが、当面の生活費3~6カ月分は生活防衛資金として手元に置いておく必要があるお金です。

また、数年以内に大きな金額を使う予定があれば、それらを差し引いた額が運用資金です。

運用資金を、株・債券・現金それぞれに何%割り充てるか把握しておきましょう。

生活防衛資金と運用資産配分の例

出典:家計の教科書

投資のパフォーマンスは、9割がこの資産配分で決まります。これから買う投資信託ではありません。

資産配分について詳しくはこちらの記事をどうぞ。

こんな人は投資はまだ早い

こんな人は投資はまだ早いです。

- 生活費の3カ月分の貯蓄がない

- 数年以内に買う予定の資金を貯めていない

例えば、10年以内にマイホーム・車・学費などで大きな出費予定がある場合、運用資金のリターンをあてにしないようにしましょう。

10年以内であれば、資金が必要な時期に運用している資金が元本割れを起こしている時期に当たってしまうかもしれないので、その金額はしっかり無リスクで蓄えましょう。

このような場合、投資よりも純粋な節約のほうがはるかに効率的です。

それでも投資についての経験を積むためという意味では、少額からスタートしましょう。

まずは株式へ投資する投資信託を買い、感覚をつかめたら債券や不動産、海外資産へと分散していけます。

信託報酬0.2%以下の商品から選ぶ

選ぶならネット証券

ネット大手の証券会社では1,300~2,600本の投資信託が売られています。

結論を短くまとめると、ネット証券で信託報酬0.2%以下の商品の中から選ぶことです。

具体的には以下の商品は優良ファンドで買っても大丈夫です。

- SBI・バンガード・S&P500

- 楽天・バンガード・全米株式(通称:楽天VTI)

- 楽天・バンガード・全世界株式(通称:楽天VT)

- eMaxis slimシリーズ新興国株式

- eMaxis slimシリーズ先進国株式

- ニッセイTOPIX

いづれも信託報酬は0.1%前後で、実質コストは0.2%以内に収まるでしょう。

ネット証券以外で買うと、販売手数料を支払う可能性が高いため、節約の観点からおすすめではありません。

厳密には投資信託の信託報酬と実質コストは異なります。これについては留意が必要ですが、それほどコストに差はでませんので選択肢は上記で変わりありません。

投資信託の実質コストについて詳しくは、こちらの記事をどうぞ。

銀行や証券会社の窓口で買った商品はほぼ確実に手数料負けします。

販売員の手当としてコストがかかるからです。

金融商品も売られなければ、成績を上げるどころではありません。

この顧客への販売に手数料がかかるため、窓口で買う商品には売買手数料が取られます。

ネット証券の場合は、販売員の手当が必要ないため、ほとんどの投信の売買手数料が無料になっています。

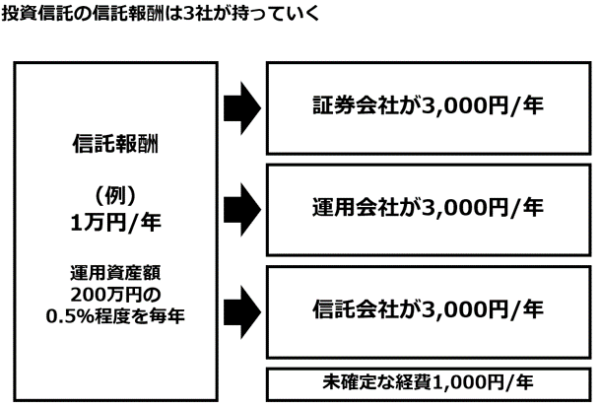

投資信託のコスト構造

投資信託のコスト構造は単純です。

- 買うとき(買付手数料)

- 保有しているとき(信託報酬)

- 売るとき(信託財産留保額、売却手数料)

それぞれにコストがかかります。

売買手数料と信託財産留保額は無料のものが主流になり、信託報酬の中から保有中に課金される仕組みになっています。

信託報酬については毎月投資家から下記3社に支払われます。

- 販売会社 - SBI証券など、投信を販売した会社

- 運用会社 - 日興アセットマネジメントなど、投資商品をつくって運用する会社

- 信託会社 - みずほ信託銀行など、投資家の資金を預かり管理する会社

優良投信の目安はこの信託報酬が0.2%以下です。

それ以外はほぼ競争力がない商品です。

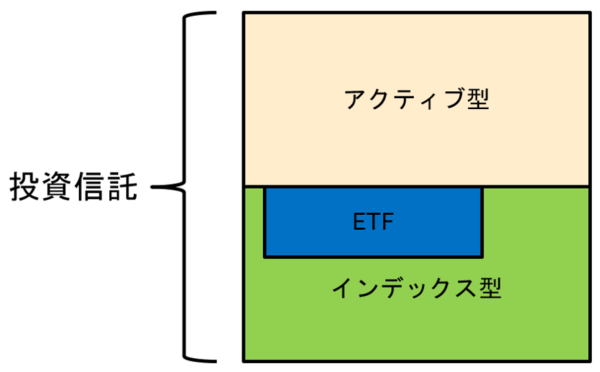

インデックス投信のパフォーマンスの差は気にしないで選ぶ

選び方の重要指標はコスト

インデックスとは市場平均のことです。

投資信託は主に市場平均の成績を狙うインデックス型と、市場平均以上の成績を狙うアクティブ型に大別されます。

まず、アクティブ型は高コストで、8割が市場平均に勝てないため、避けましょう。

投資信託が上場したものはETFと呼ばれ、さらに低コストで魅力的な商品ですが、ETFについてはこちらの記事を参照ください。

インデックス型の投資信託は、日本の市場平均や世界市場の平均など、いくつか種類がありパフォーマンスが異なります。

しかし、インデックスのパフォーマンスの差など、たかが知れているうえに不確実なため、投資信託を選ぶ基準とすべきではありません。

一方でコストは確実にパフォーマンスを圧迫します。

最初の選択肢では主たるコストである手数料負けしないように選ぶことが重要です。

例えばインデックスのパフォーマンスも、今年は+5%の成績、来年は-4%の成績になったりします。

今年も来年も20年後も、投資額の1%程度一定の額を差し引かれ続けます。

投資信託のコスト(経費率)は全て投資額に対してのパーセントです。

運用して増えた額に対してのパーセントではありません。

これは強烈な意味を持ちます。

投資家である私たちは、資金を投資することで市場のリスクを100%負ってリターンを狙いますが、それを運用する金融機関はリスクゼロで確実なリターンを私たちから得ます。

金融機関はどんなにマイナスの成績を収めようが、投資家たちが運用資金を預けてくれている限り、永遠にリスクゼロでリターンを得られる仕組みにしています。

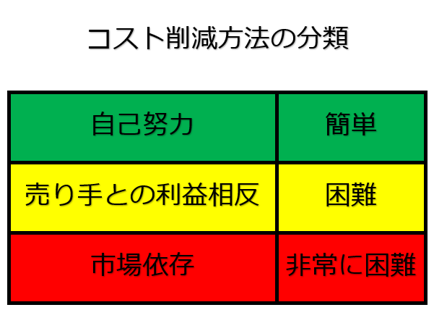

私たち投資家にできる投資コストの削減は安いネット証券から、安い投資信託を選ぶことくらいです。(下記の図で緑色の部分)

あとの手数料は、ファンドの売り手である金融機関と利益相反になります。(図の黄色の部分)

ここでぼったくられないよう、上記のような認識をもつことが予防につながります。

投資信託を選ぶときに、パフォーマンスを気にすべきでないもう一つの重要な理由がありますが、これについては下記記事を参照して頂き、本記事では割愛します。

宣伝・広告・トレンドワードに乗らない

ネット販売でも手数料負けするワナがある

また、ネット証券でもポータルサイトには様々なファンドの商品名や株式・金融用語が出てきます。

SBI証券の例

出典:SBI証券HP

楽天証券の例

出典:楽天証券HP

まるで楽天のショッピングサイトのようです。

ポイント還元率を高めて、お得さをアピールする方法はよくとられます。

必ずしも不利益であるキャンペーンとまではいいませんが、短期的な利益を取って、長期的な視点を失った商品選択を促される場合もあります。

これらの広告に少なからずクリックする人達がいるため、これはこれで証券会社の収益になっています。

トレンドワードも販売する側にとっては好都合な商機になります。

- ESG投資

- AI投資

- 宇宙開発

- ロボティクス投資

時代のトレンドに乗って投資させる気を引き起こされますが、長期・分散を心がける投資家にとってはただのまやかしです。

これらの情報に虚ろになる必要はありません。全てトラップだと思って無視しましょう。

対面販売は「自分で」決められない

投資信託の手数料は、売り手と買い手の利益相反(りえきそうはん)です。

銀行や証券会社の人はノルマがあったり、自分の会社の製品には詳しく(真心で)、あらゆる形で高額商品をすすめてきます。

金融リテラシーがまだ低いうちは、対面では冷静な判断が出来なくなったり、目の前のプロに判断を委ねてしまうため、避けるべきです。

金融リテラシーが高くなると、販売員との時間は全くムダであり、総じてどんな投資家にとっても対面による購入のメリットはありません。

もし、金融機関で無料でアドバイスや案内を受けたとしても、その場での購入は避けることです。

信頼できる人かどうかは、以下の方法で見抜くことができます。

「ご説明ありがとうございます。ぜひ持ち帰って検討させて頂きます。」

案内を受けた後、このように伝えても、帰させないように接してくる証券マンであれば、顧客本位でないことを確認できます。

長時間熱心にしたアドバイスにもかかわらず、顧客がその場で契約してくれなければ、自分の売上にならないからです。

このような背景は金融営業の仕組みの問題で、金融マンの良し悪しではありません。

だからこそ、対面販売には情けに負けて投資家に不利な契約をするリスクがあります。

低コストな投資信託の選び方【インデックス投資・NISA・iDeCo編】

まとめ

この記事の内容をまとめると以下です。

- 自分の資産配分をわかっていることが投資を始める大前提

- 投資信託を選ぶ基準は、何より自分の資産配分の中で決まります。

- ネット証券で、信託報酬0.2%以下の商品から選ぶ

- 手数料から窓口の販売員に手当てが支給される仕組みです。投資信託は安くてシンプルなほど優良商品です。安いところでやすいものを買いましょう。

- インデックスのパフォーマンスの差は気にしない

- パフォーマンスは資産配分で9割決まります。投資信託のパフォーマンスの差は微々たるものです。アクティブ投信はNG。

- 宣伝・広告・トレンドワードに乗ると手数料負けする

- 証券会社のHPで見られるうるさい情報は、全て宣伝広告です。有益な情報もありますが、投資の判断基準は自分の中に持ちましょう。

日本で販売されている投資信託のうち99%はゴミ商品であり、また売られ方によっては適切な投信もゴミ化します。

優良な商品は10~20本程度なので、投資初心者が探しあてるのは容易ではありません。

それも似たような商品が混在している場合もあるので、投資家にとっての実際の選択肢は、最終的には5本くらいにしぼられてくると思います。

冒頭で紹介されていたこれらの投信は、優良ファンドの代表格です。

- SBI・バンガード・S&P500

- 楽天・バンガード・全米株式(通称:楽天VTI)

- 楽天・バンガード・全世界株式(通称:楽天VT)

- eMaxis slimシリーズ新興国株式

- eMaxis slimシリーズ先進国株式

- ニッセイTOPIX

あとはご自身のポートフォリオに合った特徴の投資信託を選ぶことが大切です。

こんな記事も書いています。

それではまた。