- スマートに節約できるテクニックを知りたい。

- 節約の効果がどれだけ大きいのか知りたい。

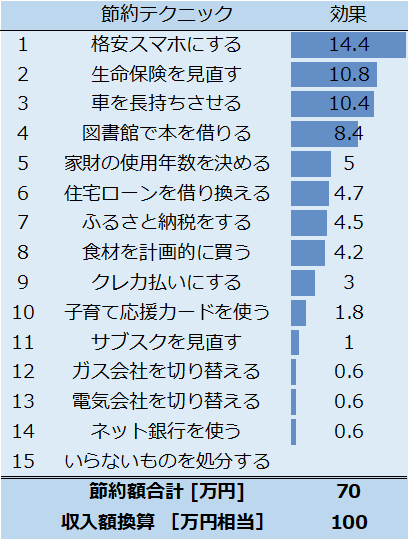

節約テクニック15選です。

これらの節約を徹底するだけで、年収100万円アップと同等になります。

今の暮らしが貧乏になる方法は避け、より賢く豊かに暮らせる方法だけ実施しましょう。

全てやらなくても効果の大きいものからやれば、家計はかなり改善します。

効果もまとめるとこのような項目になります。

詳しく解説します。

【14.4万円/年】格安スマホにする。

数ある節約テクニックの中で1位は格安スマホに切り替えることです。

これは通信やサービスの品質をほとんど落とすことがなく、絶大な節約効果をもたらします。

大手キャリア(ドコモ、au、ソフトバンク)を使用していると毎月8,000円ほど料金がかかりますが、これを2,000円以下にできます。

夫婦2人分で1.6万円から4,000円に、毎月12,000円の削減効果。年間で14.4万円にもなります。

驚くべきことにまだ6割のスマホユーザーが大手キャリアを使用しているというデータがあります。■データ参照元

大手キャリアのメリットとしては、通信の安定性と電話・窓口サービスがあることくらい。

格安スマホユーザーからしてみれば、お金持ち待遇を対価に支払っている感覚です。

IIJmio, mineo, LINEモバイル、UQモバイル、Y!mobileなど、これらMVNOの多くが独自のサービスを展開するので迷ってしまうのかもしれません。

基本的なサービスも料金もほとんど変わらないので、大手キャリアユーザ―の方は、今はどれを選んでもOKです。

【10.8万円/年】生命保険を見直す。

安心料サブスクリプションビジネスの代表格。

自身で備えられる範囲では、保険に入ると損になります。

生命保険は人生のリスクへ備えることができますが、逃れられるものではありません。

契約時から人生は変化していますので、定期的な見直しは必須ですが、保険会社は契約を継続してもらいたいがために何も言いません。

ちょっと保険の仕組みを勉強すれば、安心も、保険の限界もわかるので、保険料を最小限にできます。

自身で貯蓄を築くことができるようになれば、生命保険の補償範囲はどんどん小さくできます。

毎月9,000円くらい節約できると想定し、年間10.8万円です。

【10.4万円/年】車を長持ちさせる。

200万円の車は、7年乗る(車検2回)と1年あたり28.6万円の費用になります。

これを11年(車検4回)乗ると1年あたり18.2万円です。

愛車を大切に乗り続けることで、もう4年乗る期間を延ばすだけで、年間費用を10万円以上節約することができます。

更に長く乗れば、さらに安くなります。

手放すと、維持費もなくなるので、その節約効果は1.5~3倍になります。(車の維持費は初期費用の1.5~3倍)

【8.4万円/年】図書館で本を借りる。

毎月4~5冊7,000円を1年分の想定で8.4万円の節約効果です。

本をあまり読まなければ、大した節約にはなりません。

しかし、趣味・自己投資で本をたくさん読む人も多いはずです。

本は情報の質が高いので、ハマれば自己投資だと思ってどんどん買ってしまいます。

本もネットでポチればすぐに買えてしまいますが、しっかり読まなければただのムダ遣いです。

本の支出は投資だと割り切る人もいますが、タダで読める場所も活用しましょう。

図書館のメリットは節約だけではありません。

借りに行く手間がかかることで、一時的な高揚よりも本選びにある程度慎重になります。

- いつでも読めるからと、本を買って以降本棚でいつまでも眠っている

- 本棚の在庫が増えて困る

- 本代がかさむ

- 一度処分してもう一度読みたくなっても再購入は渋ってしまう

読書のモチベーションは、買うときと返すときに高まります。

無料のわりに読書への意識が2倍働くので、図書館はおトクです。

因みにこれは本が一番喜ぶ仕組みです。

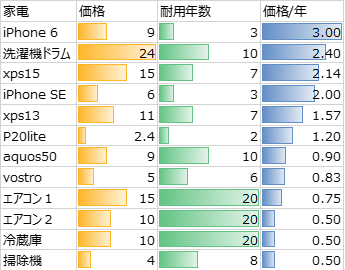

【5万円/年】家財の使用年数を決める。

これで1年で5万円くらいの買い物損は防げるという試算です。

家財(=家電・家具)は単価が高いので、大きな節約の可能性を秘めています。

例えば、家財選びに失敗したら、数万円~数十万円がおじゃんになり、その他の節約行動がばからしくなるほどです。

目安として1万円以上の単価の高いものは、何年使うか目途を決めておきます。

既に買ったものでもこれから買うものでも、購入価格を使用期間で割り、1年あたりのコストを出してみましょう。

それだけで本当に高価なものは大切に使ったり、真剣に選んだりできるようになるので節約になります。

因みに家具より家電のほうが使用期間が短い傾向があり、維持費もあるため割高です。

例として、こちらは家電の1年あたりの費用のリストですが、20万円以上するドラム式洗濯機より、iPhoneのほうが高いという発見ができます。

【4.7万円/年】住宅ローンを借り換える。

家計で一番大きなコストは住まいにかかる費用です。

ここが削れたら最強です。

持ち家なら住宅ローンの借り換えがおすすめです。

年間4.7万円どころか、人によってはもっと多額になります。

一般に現在の支払いが金利1%、残存期間10年以上、残債1000万円以上の3つの条件全てに当てはまっていたら、確実に払い損しています。

2020年現在変動金利は0.4%台になっています。

例えば現在金利1%、残り30年で3,000万円のローン残高を0.5%で単純計算すると約225万円のローン代を削減できます。

借り換えの手数料は一般的に借入額の2.2%+2万円ほどかかりますので、68万円として差し引き157万円、年間5.2万円の節約ができます。

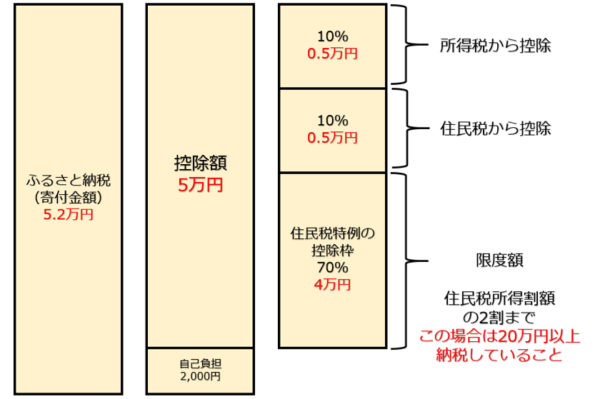

【4.5万円/年】ふるさと納税をする。

ふるさと納税もはややらなきゃ損のレベルまで来ています。

金融リテラシーを鍛えるためにもやりましょう。

2,000円の自己負担で、限度額まで寄付することで、生活必需品をもらうことで、節約ができます。

仕組みはこんな感じです。

難しいことは割愛して、住民税の支払先を変えるとその3割分くらいのお礼の品がもらえる制度です。

- 所得税率が10%の人:限度額は住民税額を4で割るとだいたいわかります。

- 所得税率が20%の人:限度額は住民税額に2/7をかけるとだいたいわかります。

【4.2万円/年】食材を計画的に買う。

これは変動費の節約方法なので、日々の努力という支払いが生じるため万人におすすめではありませんが、できる範囲で。

食材の買い物は基本スーパーで。コンビニは割高で、通常利用は避けましょう。

買い出しの頻度を下げ、計画的に買うということをルーティン化すると、やがて大きな節約になります。

スーパーによっては特定の曜日で10%割引を行ったりしています。

例えば、毎月5万円の食材費は、年間60万円。その7割を10%オフで買ったとすると年間4.2万円の節約になります。

一般的には主婦の方の得意分野で、功績はこのような数字で表れます。

とても努力されている方は月一回くらい自分にご褒美あげましょう。

【3万円/年】クレジットカード払いにする。

楽天カードなどで固定費を支払えば、1%分のポイントがつきます。

支払い方法を切り替えるだけで年間3万円くらい余裕で節約できるでしょう。

まず固定費をクレカ払いにしましょう。

固定費を含め年間で300万円の消費支出を、全てクレカ払いにしたら3万円以上のポイント還元が得られます。

また、支出の明細と履歴が残り、データを有効活用できるようにもなります。

【1.8万円/年】子育て応援カードを使う。

全国規模で利用できる子育て応援カードを使うと、スーパーや商店街で参画しているお店で購入すると特典が得られます。

例えば、スーパーカスミでは土日に購入すると合計金額が5%オフになります。

日曜日は10%オフなので、子育て世帯が日曜に買い物すると15%オフになります。

スーパーの買い物が15%オフ…これはレシートを見ると興奮します。

家計へのインパクトは、月5万円の買い物をしたとして、年間60万円の5%オフで、年間1.5万円の節約になります。

【1万円/年】サブスクを見直す。

サブスクは便利ですが、支払い判断の思考停止を招きます。寝ていても出ていくお金であることを忘れてはいけません。

契約した当初は意味のある支出に違いありませんが、今そしてこれらかも必要かどうか確かめましょう。

忘れ去られていたら問題です。支払い履歴で確かめましょう。

- ジム

- 新聞

- 雑誌の定期購読

- Amazon prime

- Netflix

- NHK/有料テレビ

- 有料会員年会費

- クレジットカード年会費

【6,000円/年】ガス会社を切り替える。

ガス自由化でエネチェンジ一択です。

必ずお住いの地域で最安のガス会社を選びましょう。

変動費なので節約できる額も変動しますが。年間1万円程度でしょう。

【6,000円/年】電気会社を切り替える。

ガスと同様、エネチェンジで試してください。

以下の手順で電気会社の候補はすぐに見つかります。

エネチェンジをクリックすると、以下の画面に飛びます。

郵便番号と世帯人数を入力します。

2秒で電気(ガス)会社の候補先がリストアップされます。

1番安い提供先を選んで終了です。

【6,000円/年】ネット銀行を使う。

ATM手数料、振込手数料はネット銀行を使うことで、完全に無料にすることができます。

例えば、住信SBIネット銀行では、それぞれ毎月7回まで無料で行うことができます。

振込やATMによる現金引き出しなど、月に1~2度程度しか行わないので、回数制限は十分です。

楽天銀行でも同様に、それぞれ5回まで無料で行うことができます。

ネット銀行は他にも様々なサービスを無料で利用することができるのでお得です。

メインバンクまたはサブの銀行として口座を持っておくことをお勧めします。

【潜在効果】いらないものを処分する。

直接家計へのインパクトはありませんが、いらないものを処分することで、今後の買うか買わないかの判断力があがります。

自分の所有しているもの・所有していないものについてはっきり把握できるからです。

浪費の防止につながります。

まとめ 賢く節約すると年収100万円相当になる。

以上を全て実行する必要はありませんが、ほとんどは誰でも実行でき、同様の節約効果を実現できます。

これで全国の世帯からムダが排除され、お金のリテラシーがあがるなら、願ってもないことです。

参考例では、年間70万円ほどの節約になりました。

これを収入アップで同額実現しようとすると、100万円くらい年収をあげないとなりません。

社会保険と税金で30万円くらい上納することになりますので。

節約を徹底することのほうが、はるかに簡単で確実ですね。

こんな記事も書いています。

それではまた。