私たちのような個人投資家にとって、一番おすすめできる資産運用会社は米国のバンガード社です。

2019年あたりから、日本のネット証券などと組んで、低コストな投資信託の販売に乗り出しましたので、商品名からバンガードの知名度も上がってきました。

バンガードは、「金融機関が投資家の利益をひたすら優先させちゃった」企業です。

一般的に金融機関には、投資家の利益とそこから自分たちの利益を得ようとする利益相反があり、事実、世に出回っている投資商品の95%以上は、投資家から手数料を巻き上げるために販売されています。

しかし、バンガード社の提供する投資信託やETFにはボッタクリ商品がないばかりか、日本の金融機関よりもはるかに優れています。

バンガード社は投資家の利益を最大化するために、あらゆる手段を徹底して講じています。

その驚くべき徹底ぶりと仕組みについて知れば、金融商品の目利き力が上がり、一般の金融機関の姿勢や商品の良し悪しがわかるようになります。

バンガードを知れば、優良ファンドを見抜く力が身につく。

と言っても過言ではありません。

以下、詳しく解説します。

- バンガードの投資信託やETFの魅力を知りたい

- バンガードが低コストを実現できる仕組みを知りたい

バンガード社のETFや投資信託は低コスト

コストは最重要指標

投資信託を選ぶ上で、重要な指標は基本的には以下3つ。

特にコストは投信初心者にとっては、ボッタクリ商品を掴まされないための最も重要な評価基準です。

投資商品は将来どれだけリターンが期待出来るかが重視されがちですが、将来のパフォーマンスは不確実なものであり、コストだけは確実に利食いするものです。

私たち投資家が自分の裁量で投資成績を上げられる方法の一つが、コストを抑えることです。

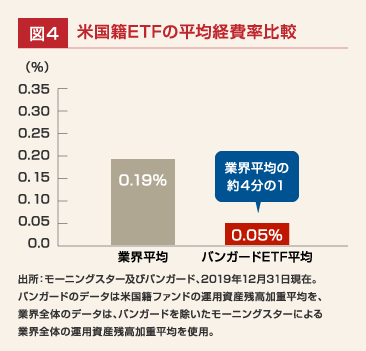

バンガードはこのコストについて非常に徹底した管理を行っており、他社を圧倒しています。

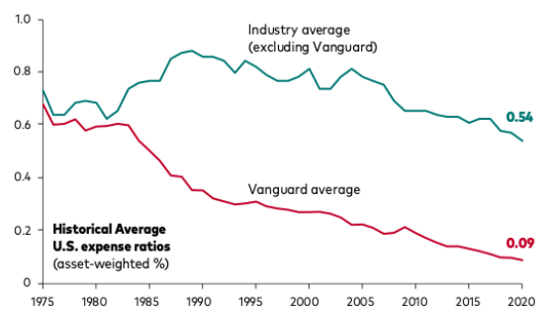

以下の図で、その差は圧倒的。

出典:楽天投信投資顧問

比べるために例をあげると、野村AMが運用するNEXT FUNDS 日経225に連動するETF(1321:日経225ETF)は、2020年9月30日に手数料をやっと引き下げて0.2%程度になったところです。

一桁違うんですよね。

因みにETFとは、投資信託の中でも最もコストの低い商品です。

違いについてはこちらの記事で解説しています。

バンガードのコストは世界最低水準

バンガード社製のファンドは、常に世界最低水準のコストを維持しています。

過去のコストの優位性の比較はこのグラフでわかります。

バンガードの商品はずっと昔から圧倒的に低コスト

出典:Vanguard

出典が同社ですが、業界平均との経費率の差は驚異的です。

日本の金融機関は概してこのコストを甘く見ており、現状の経営努力だけでは間違いなくバンガードには勝てません。

因みにSBI証券や楽天証券で販売されているのは、バンガード社製のファンドではなく、バンガードのETFに丸ごと投資する投資信託です。

本家バンガードでETFを買うよりは、コストが上乗せされています。

次に、バンガードが他の金融機関の追従を許さず、低コスト化を実現できる理由について見ていきましょう。

理由は大きく3つあります。

- バンガードの顧客と株主の利益相反がない

- 顧客間の利益相反がない

- 他社が真似できないスケールメリットがでる

順に解説します。

低コストの理由① 顧客と株主の利益相反を解消

株主還元は顧客にとってのコスト

バンガードのような資産運用会社は、ファンドを保有している投資家から得る信託報酬と呼ばれる収入で事業を成り立たせています。

信託報酬から経費を引いて出た利益を、株主に還元します。

この株主へ還元するお金は、顧客から見たら紛れもないコストとなります。

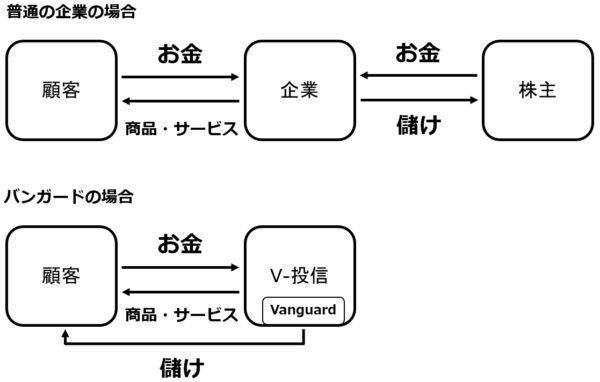

バンガードはこの株主還元という「顧客にとってのコスト」をなくすために、顧客自体を株主にするという仕組みをとっています。

バンガード社の顧客は株主になる

バンガード社は、バンガードの投資信託によって保有されている仕組みになっています。

次の図のように、普通の企業とは違う仕組みです。

バンガード社は自社の投資信託の投資先となっており、同社の株主還元は事実上顧客への利益となる

出典:バンガード社の資料を元に筆者作成

つまりバンガードの投資信託を保有している顧客は、間接的に同社の株主という構造になります。

そうすれば、本来バンガード社が拠出しなければならない株主への還元も、事実上顧客に還元することができます。

結果、投信のコストを安く設定できているのです。

ファンドの運用会社としてはユニークなビジネスモデルで、コスト競争力の源でもあります。

低コストの理由② 顧客の利益相反をなくす

無料セミナーを負担しているのは既存顧客

金融機関は、新規顧客向けに資産運用セミナーを無料で行ったりしますが、この恩恵を受けるのは誰でしょう?

むろん、恩恵を受けるのは新規顧客ですね。

では、無料セミナーの運用費用を負担しているのは誰でしょう?

金融機関ですね。

でも金融機関の収入源は、既存投資家から支払われる信託報酬なわけですから、実質的に無料セミナーを負担しているのは既存の投資家たちです。

投資家によっては、セミナーなど参加する必要がない人もいれば、アドバイスを受ける必要もない玄人(くろうと)の投資家たちもいます。

「セミナーの恩恵受けないのだから、そんなのに費用を使うんだったら信託報酬安くしてくれよ」と、言いたいですよね?

無料セミナーは顧客間の利益相反が起きやすいのですが、多くの金融機関では、無料のセミナーやアドバイザー業務を横行しています。

バンガードでは基本的に無料のサービスは提供しておらず、サービスを受益する人からフィーをとって提供しています。

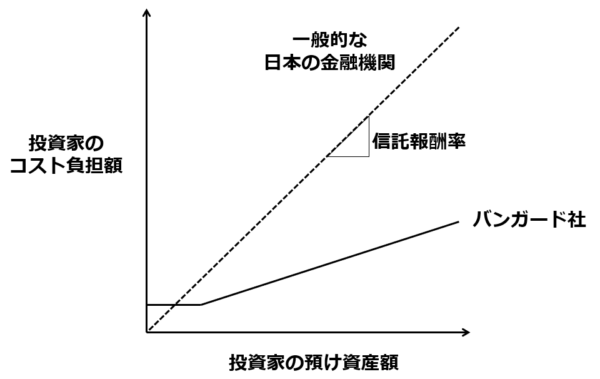

信託報酬の仕組み

信託報酬の仕組みはその預かり資産残高に比例します。

つまり、預ければ預けるほど、多くの費用を負担することになります。

信託報酬は資産残高に比例する

信託報酬率が0.1%の場合、

- 10万円を預かっている投資家からの収入は年間100円

- 1億円を預かっている投資家からは、年間10万円です。

預かり資産額にかかわらず、口座維持管理にかかる費用は一定ですので、ここでも顧客間の不公平が発生します。

バンガードでは少額の投資家からは、口座管理手数料を徴収しています。

少額でも、口座の維持管理や、取引報告書などの送付といったコストがかかるわけで、それらの費用は固定費として徴収するわけです。

ある程度投資額が大きくなれば、信託報酬料が膨らむため、それらの固定費の徴収はされなくなるシステムです。

また、投資額が大きくなればなるほど、信託報酬率が低くなるように設定されています。

これは機関投資家など多額の預かり資産をもつ人たちにとっては恩恵が大きく、大口の顧客離れを防いでいます。

このように、投資家目線でより公平で、分かりやすいコスト負担でバンガードは運営されており、長年投資家の信頼を勝ち取ってきているのです。

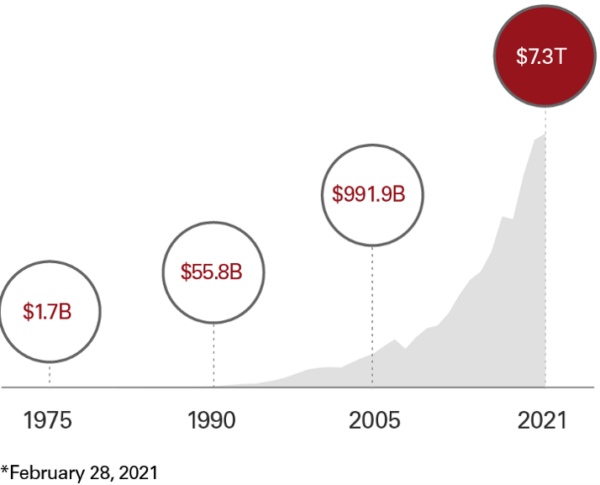

低コストの理由③ 他社が真似できないスケールメリット

世界最大のインデックスファンド運用総額

バンガードの運用資産総額は2022年現在900兆円を超えており、スケールが日本の金融機関と桁違いです。

$7.3T = 912兆円(1ドル125円換算)

出典:Ichi.pro

インデックスファンドに至っては、世界最大のシェアを誇ります。

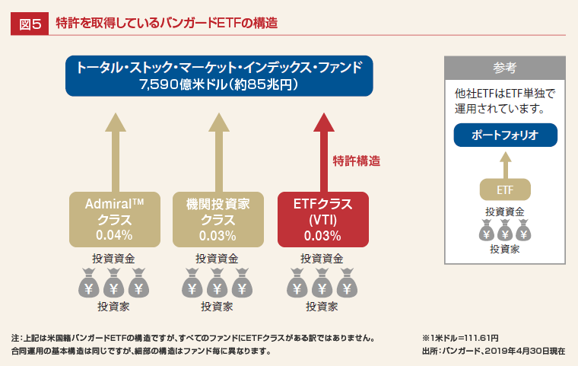

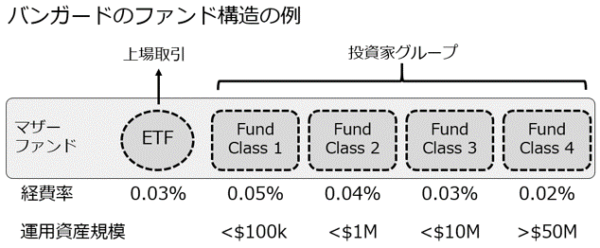

バンガードのインデックスファンドは巨大なだけでなく、同一のファンド内に、複数のファンドとETFを合同で運用する形をとっています。

出典:楽天投信投資顧問

これにより更にスケールメリットがでます。

インデックスファンドとETFを合同運用

インデックスファンドとETFの合同運用をわかりやすく表したのが以下の図です。

運用額によって投資家をグループ分け。一部は上場取引。実際の投資先は一緒

出典:バンガード社の資料を元に筆者作成

例えば、VTという全世界に投資するETFがありますが、VTはそのマザーファンドの一部が上場しただけであり、同一のファンドが投資信託という形で運用されています。

バンガードETFが低コストな理由|超優良ファンドの仕組みを解説

まとめ

最後に本記事のおさらいです。

バンガード社が個人投資家の利益を最優先にしている理由と仕組みです。

- バンガード社のETF・投資信託は低コストに強み

- 低コストの理由①顧客が株主還元の利益を受けられる仕組みだから

- 低コストの理由②信託報酬率が一律ではなく、経費を負担しなくてよいから

- 低コストの理由③ETFと投資信託の合同運用でスケールメリットを活かせるから

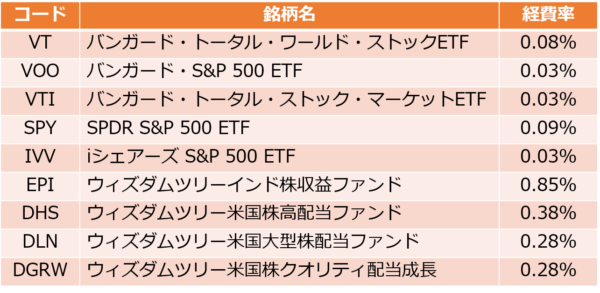

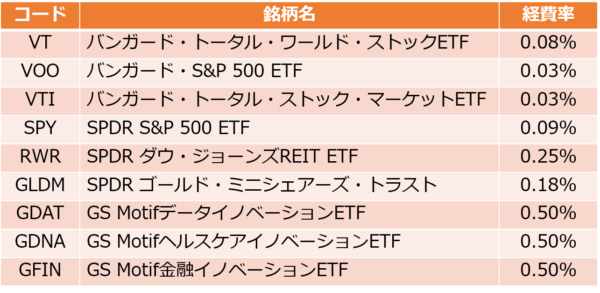

因みに数あるバンガードのETFの中で、特に人気な商品であるVT, VTI, VOOは、SBI証券や楽天証券を通じて無料で購入できるようになりました。

買付手数料無料のETF銘柄

出典:SBI証券

出典:楽天証券

詳しくはこちらの記事もご覧ください。

参考文献

本記事をまとめるにあたって参考にした記事です。

こんな記事も書いています。

それではまた。