この記事はこんな人向けに書かれています。

- 家計の見直しをしたいんだけど、他の人の参考にしたい。

- 30代子持ち、持ち家、車所有、首都圏の家庭の、家計管理を参考にしたい。

30代共働き世帯・持ち家の家計支出

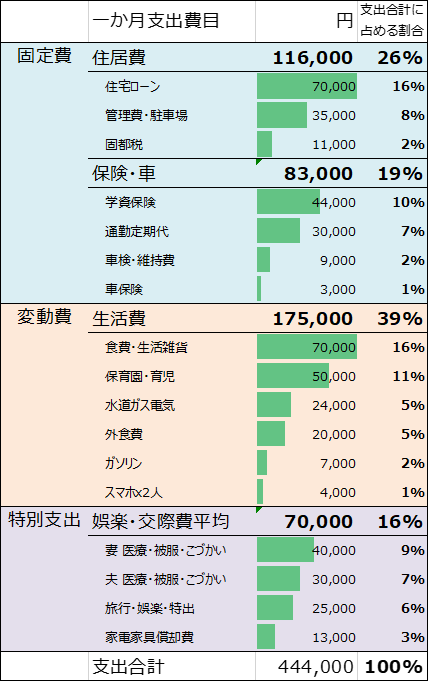

我が家の家計の支出はこんな感じです。

30代共働き家庭、妻パート扶養内、幼児一人、車あり、夫サラリーマン都内勤務、持ち家マンション暮らしです。

総支出は毎月44万円くらいです。年間にすると約500万円ほどです。千円未満は四捨五入した金額で記載しています。

留意点として、これには毎月の積立金が含まれています。4.4万円は実際の支出ではありません。

通勤定期代は会社から支給されていますので、これも実質支出ではありません。

これら2つは、手元の口座から出ていく流れなので記載しています。

収入と合算するときに、相殺されます。

夫婦のおこづかいやライフイベントなど発生する特別支出は、収入から支出を差し引いた残りの金額から拠出しています。

おこづかいを使わなければ、その分貯蓄が貯まるやり方です。

残りは貯蓄や運用にまわしています。

これでも節約、倹約は徹底してるほうだと思います。家計の教科書を運営していますので。

2012年くらいから定期的に家計を見直しつつ、節約に努めてきましたが、そのなかでもとても節約効果が大きかったもの、小さかったものがありました。

我が家が実践した家計の見直しで特に効果的だったことを6つに絞って紹介します。

節約に心がけた主なポイント6選

1.格安スマホに変える

若い世代でスマホやネットを使いこなせるITリテラシーを持っているなら、格安スマホに変えない手はありません。

毎月1万円以上×二人分払っていましたが、私は2017年頃から、妻は2018年頃から格安スマホに乗り換え、今は1人1800円くらいです。

因みに二人ともマイネオの3GBのデータ通信プランを使っています。

マイネオは全てのキャリアの端末に対応し、ユーザーによる助け合いのコミュニティがある点がユニークです。

大手キャリアでも通信の契約は分かりにくくなっていますが、少しネットで調べれば誰でもすぐに実行できます。

デメリットは通話品質、回線速度、安定性と言われていますが、私たち夫婦とも気になったことはありません。

スマホのトラブル時に窓口相談できないのはデメリットだと思います。

その分ネットで自己解決できる力が養われました。

何より毎月の支出を2万円も節約できたのが大きいです。

因みに格安スマホの国内の普及率は、実はまだまだ20%程度という事実もあります。

スマホユーザーのMVNO利用率は18.1%、30代以上は約2割が利用 ドコモ「モバイル社会研究所」調べ

2.火災保険の見直し

火災保険は見直しましたが、2012年に分譲マンションを買ったときのままの契約を続けています。

火災保険も最近は実質値上げを続けています。

当時は35年契約を結ぶことができましたが、今は10年がMAXになりました。

これからは5年契約となる流れのようです。

理由は震災含め、最近の自然災害の被災リスクが高まって保険会社の利益を圧迫しているからです。

あまり参考にならない例ですが、火災保険も定期的に見直したほうがよいです。

生活環境がかわったり、子供が生まれるだけでも、想定するリスクが変わるからです。

また、年々増額傾向にあるので、見直しても値上りしてしまうことも多いので、しっかり相見積もりを取ります。

そして本当の保険のカバレッジを理解し、災害が起きたときの経済的インパクトのシナリオを描けるようにしておきました。

その学習こそが保険に支払った対価だと思います。

3.生命保険を必要最低限に

結婚した当初、保険の窓口の巧みな説得で言われるがままに3つの生命保険に入りました。

収入保障保険、掛け捨て保険、低返戻型終身保険の3つです。

この頃は全くお金の勉強をしていなかったのですが、ここで保険の仕組みを知り、いろいろ調べ始めました。

結果、掛け捨て保険はわが家には手厚すぎと判断したため、すぐに解約しました。

収入保障保険もより低コストな商品が見つかったため、乗り換えました。

この商品は我が家のような家計にはおすすめできるのでリンクを貼っておきます。

但し、保険は必ずご自分で調べ、この情報の裏をとってから契約してください。

また、低解約返戻金型終身保険もNG商品でした。

これは貯蓄性のある生命保険で、学資保険とよく似た特徴があるのですが、中身の実体は国債による運用でした。

これを契約するなら、自分で貯蓄と運用を計画的に行えばよいのですが、当時の自分はそのような知識はありませんでした。

途中解約すると元本の70%程しか戻ってこないため、泣く泣く続けています。

17年契約で今やっと6年が経ちました。

低解約返戻金型終身保険は、今でも外貨運用などと称して様々な商品が販売されていますが、商品にかかわらずこの仕組みの保険は全くおすすめできません。

金融庁も、顧客に不利益な商品として、目を光らせているようです。

生命保険については、こちらの動画が参考になると思います。

リベラルアーツ大学チャンネル運営者 両学長

あるいは「ドル建て保険」などと検索してみてもよい記事にあたると思います。

4.税金の支出もちゃんと含める

支出管理には、必ず税金を含めて計算するようにしています。

理由は、税金は固定費なんかよりも確実な支出で、存在感のある金額だからです。

こうすることでお金を管理する範囲を、手取り額の中だけでなく、総収入内で見ることができます。

税金をしっかり計上することによって、納税の当事者意識を保っています。

代表的な例が固定資産税と自動車の税金です。

住民税、所得税、社会保険は、収入のほうで計算しています。

いづれにせよ、税金の額の程度を追っていれば、支出の目安になるので、定期的に計算しています。

一度、市町村によるミスで、住民税が所定より高額で差し引かれていたことがあり、自分でこの問題を市に連絡して正してもらったことがあります。

公的機関でもミスが起こり得るのだと認識しました。

税金の計算は深堀りしないほうが賢明ですが、自分が徴収された金額の検算くらいやってみるのもいいかもしれません。

5.自動車の保有コストを算出した

自動車を所有しているなら、その維持費を確認すべきです。

なぜなら、我が家のケースだと、自動車関連費用は、住宅関連費用の半額ほどにもなったからです。

自動車を何年のるかで一年あたりの車両価格を出します。

続いてガソリン代、駐車場代、タイヤ交換代、オイル交換代、自動車税金、重量税、自賠責保険、印紙代、車検代、自動車保険代、高速代を毎月あたりで算出します。

車検代は3年目、5年目、7年目と2年ごとにかかります。

ガソリン代、高速代は変動しますので、以下の変動費は固定費化を参照してください。

そうすると1ヶ月あたりの自動車の維持費が計算できます。

その金額を出したことない人は驚くことでしょう。

たまにしか乗らない人は、レンタカー、カーシェア、タクシーのほうが安くなる場合もあります。

6.変動費系は気にしてないか、固定費化

食費、水道光熱費、被服費、娯楽費などは毎月一定ではありません。

そういう場合は最初の12ヶ月家計簿をつけて大体毎月いくらかかるのか把握しました。

変動費も固定と変動する額に分けられますので、最高でこのくらい、平均でこのくらい、最低でこのくらいと目処がつけられたところで、細かい家計簿は面倒になりやめました。

おすすめは最高額に近い値を予算として、固定費化してしまうことです。

値は節約したいと思うお好みの程度がおすすめ。

固定費化することのメリットは、以下2点。

- 毎月煩雑な管理をしなくてよくなる

- 出費する度に節約を過剰に意識してしまい、QOLが下がる

買い物の度に過剰なほど金額を気にすることがなくなります。

また、電気のつけっぱなしなども過剰に反応しなくなります。

人間完璧ではなく、たまには失敗もします。

それくらいの無駄遣いは多目に見て、本当にエネルギーを使うべきところに集中できるようになります。

この方法は節約疲れの方や、大雑把にもしっかりと管理したい方にはおすすめです。

まとめ

我が家のケースでは、節約、倹約徹底してるほう。

30代、妻パート扶養内、幼児一人、車あり

夫サラリーマン都内勤務、マンション暮らし

気をつけているポイントは6つ

1.格安スマホで毎月夫婦2人で3500円くらいにした

2.火災保険はなるべく継続した。毎年実質の値段が上がっている。

3.自動車の維持費を算出した。住居費の半分くらいになる。

4.生命保険は自分たちでしっかり考え、どんどんやめた。

5.税金もちゃんと費目化、見える化。無視できない金額

6.変動費気にしてたら生活ギスギスなので固定化か、気にしないことにした。

参考にしてもらえれば幸いです。

家計の収支と合わせて、家計の資産も把握することが重要です。

こちらの記事で紹介しています。

それではまた。