資産運用の出口戦略は、積立時以上に運用成績を左右させます。

現役時に積み立てた資産は、リタイア後には大きな資産規模になっているので、取崩し方法を間違えれば、大きな資産の損失につながりかねないどころか、その後の資産寿命も大きく縮めてしまいます。

幸い資産運用で受取額をより大きくし、なるべく長く受け取れる方法は存在します。

この記事では、老後のベストな資産取崩し方法と、取崩し期における注意すべき点について解説します。

- 老後の資産取崩しをどうすべきか考えている

- なるべく受取額を多く、より長く資産額を保てる取崩し方法を知りたい

- 出口戦略で気を付けるべき点を知りたい

【資産運用の後半戦】取崩し期がより重要な理由

運用益が高くなるのは後半戦

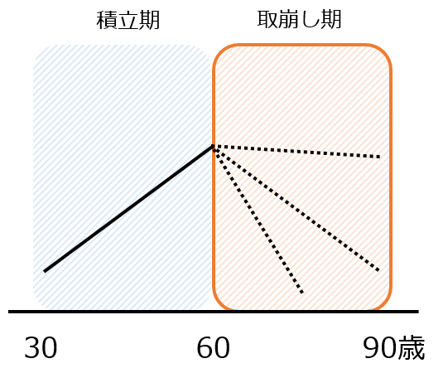

積立が終了した時点は、資産運用のゴールではなく、折り返し地点です。

資産形成期が終わり、資産活用期へ移行し、資産を取り崩しながらの運用がスタートします。

積立期よりも資産額が大きく育っている分、積立期よりも大きな運用益が発生するため、取崩し期もなるべく長く市場に留まれるようにします。

老後特有のリスク

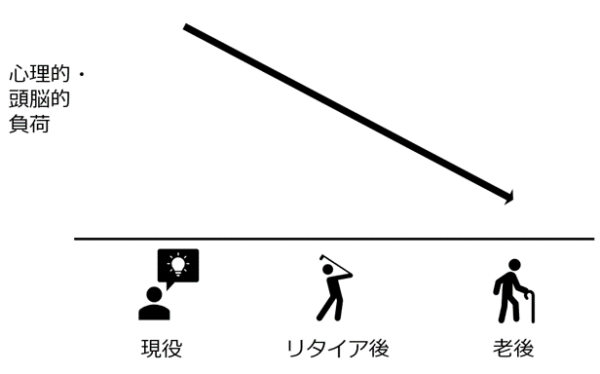

とはいっても老後は、仕事による収入がなくなる分、現役時代より弱くナイーブになり、リスク許容度は想像以上に激減します。

また、判断力や思考力も衰えることが予想されるため、心理的・頭脳的負担をなるべく小さくするような方法が望まれます。

- 長期分散で市場に長く居残り続けること

- 老後の心理的・頭脳的な負荷はなるべくかけないように工夫すること

積立投資の出口戦略|取崩し方法は4通り

必要なときに必要なだけ

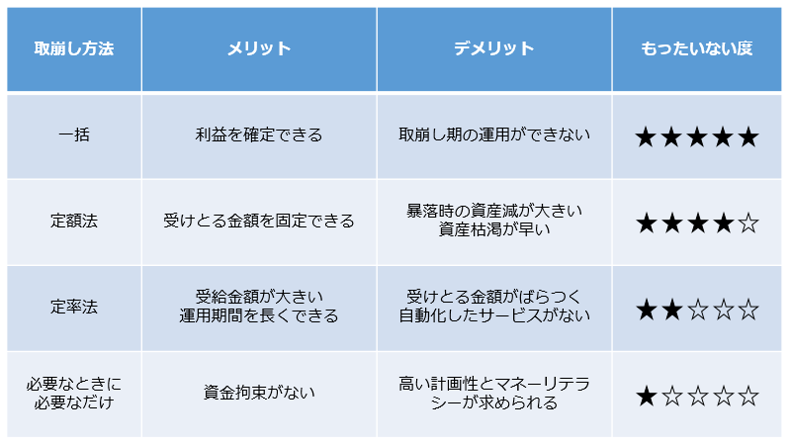

資産の取崩し方法は、以下に示すように大きく分けて4通りあります。

最も望ましくない取崩し方法は「一括売却」です。

売却して現金化してしまえば、リタイア後の長期に渡る運用益を得ることができず、インフレ負けし続けます。

最も望ましいのは、「必要なときに必要なだけ」自由に運用資産を売却することです。

今すぐ必要でない分は、引き続きリスク資産として運用していたほうが、更なる運用益が狙えます。

しかし、そうはいっても何の目安もなく自由にお金を使っていては、いつまで資産がもつのか不安になります。

また、相場の暴落時に引き出そうとすればもったいない損失がでます。

資産の売却をその時の評価額次第でためらってしまうこともありえます。

積立投資のように計画的に資産を取崩して、資産計画を心の拠り所にしていきたいと考える人も多いでしょう。

一括で現金化するのは、そのときの評価額が将来と比べ高いのか低いのかはわからないので危険です。また、ポートフォリオの急激な変化は心理的負担が大きく、インデックス投資家であればためらうでしょう。リタイア後にできる長期運用を放棄するのは非常にもったいないことです。そのため、何回かに分けて資産を取り崩すと考える人が多いはずです。積立投資と同じように売買タイミングのリスク分散効果を享受できます。いかにも積立投資らしい出口戦略です。

取崩しを計画化するメリット

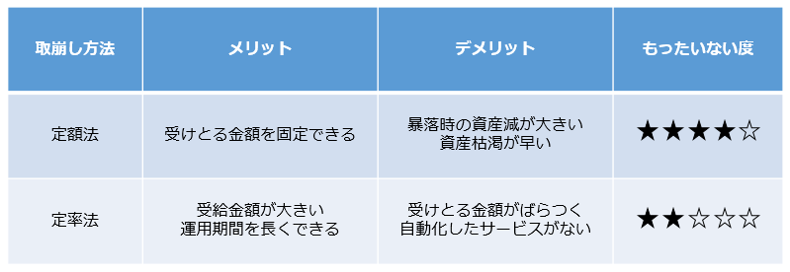

計画化できる資産の取崩し方法には、定額法と定率法があります。

取崩しを計画化するメリットとして以下があげられます。

- 毎月または隔月で受け取れる →定期収入にでき生活が安定する

- 売却タイミングを考えなくてよい →生活の心理的・頭脳的負担が減る

- 相場に長く居続け、運用益が得られる →更なる不労収入を得る

特に3つ目は、老後の高配当投資ともいえるリアルなメリットです。

積み立てた資産の運用益によっては原資が減らず、夢の配当金生活を送るイメージになります。

計画的な取崩し方法を比較して、最もおすすめなのは定率法です。

- 必要なときに必要なだけの取崩しが理想だが、高い計画性とマネーリテラシーが必要

- 計画化するメリットは、老後の心理的負担を軽減し、生活を安定させつつ運用益を得られること

定率法が最も有利な理由

高いときに多く、安いときに少なく売る

仕組み化できる資産の取崩し方法のうち、最も有利な方法は定率法です。

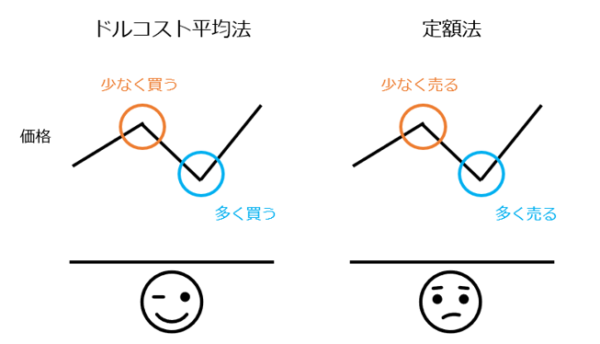

定額法では「安いときにたくさん売って、高いときに少なく売る」といった好ましくない投資行動になってしまいます。(ドルコスト平均法はこの真逆で買うため、好ましい投資行動です。)

定率法では、この安売り行動を回避することができます。

取崩し額は、取崩し額=数量×相場単価の式で表せます。定額法は取崩し額を固定します。すると相場単価が低いときに多くの資産を売却してしまうことになります。定率法は、数量を固定するので、相場が安い高いに関わらず、一定の数量が売却されていきます。このように定率法では、資産評価額が目減りしているときには、取り崩し額も低くなり、資産評価額が高いときには、多くの額を取り崩せる仕組みになっています。

資産寿命は30年以上

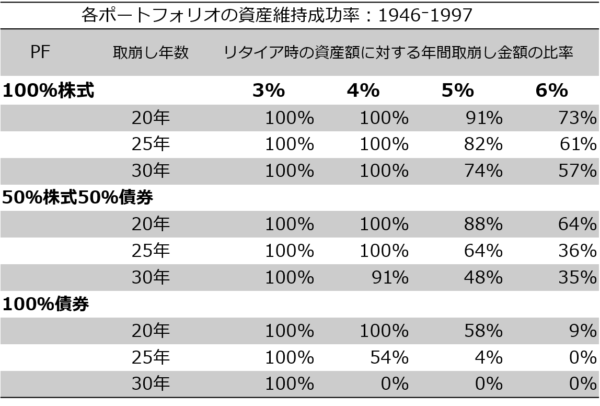

多くの研究結果により、定率法では3~4%程度の取崩しでは、資産が30年以上枯渇しないどころか、減額せずに増えていくことがわかっています。

これは株式の年間平均運用リターンが同じかそれ以上となるためです。

例えば、リタイア時の資産を定率法4%で取崩すと、30年以上資産が枯渇しないケースが100%という研究結果があります。(トリニティスタディ)

出典:Philip L. Cooley, Sustainable withdrawal rate from your retirement portfolioより抜粋し作成

この研究では、戦後1946年から1997年の間、取崩しを始めたときのポートフォリオ資産が、定率での取崩しによっても底をつかなかった確率を表しています。

因みに日本でも似たような退職金運用の研究が進められていますが、今のところ金融庁の推奨はありません。

4%定率法とおすすめの取崩し方法

毎年の評価額×4%

定率法を取崩し方法の基準軸として、おすすめの具体的な出口戦略を紹介します。

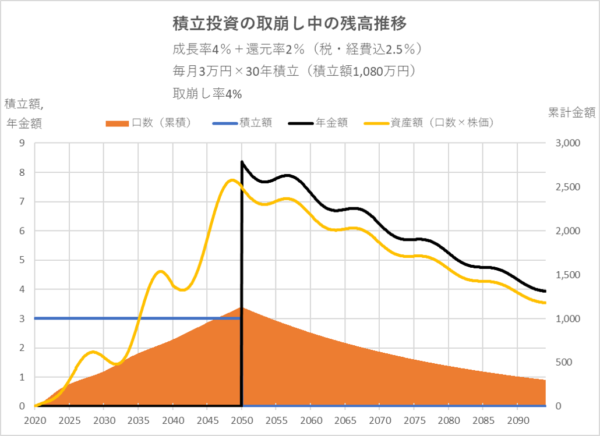

例えば、2020年から30年間毎月3万円を積立て(青い線)、2,500万円程度の資産(積立額は1,080万円)を築いたとします。

これを4%で定率法で取り崩すと、毎月受け取る年金額は8万円程度(黒い線)になります。

その後景気の影響を受けながら、受取額は少しずつ減っていきます。

2020年現在30歳だとすると、2090年では100歳ですが、100歳の時点でも毎月4万円を受け取ることができ、1,000万円以上の資産を残しています。

定率法による「4%ルール」は毎年の資産評価額の4%を取り崩していくことですが、老後とはいえ、資産が減っていくのは気持ちのいいものではありません。

実際に4%ルールを活用するのは、毎年の取崩し額を4%以下にできていればよいという安心基準を設けることに意味があります。

定率法でも、生活防衛資金と相場の状況次第によって、取崩し額は毎年調整が可能です。

特に相場が下がっているときほど、取崩し額を低くできれば、その後のリターンも大きくできるメリットがあります。

詳しくはこちらの記事を参照ください。

また、リタイア後から取崩しの開始時期を5年遅らせることで、資産寿命はさらに延びるので、より安全な運用とすることもできます。

リバランスの活用

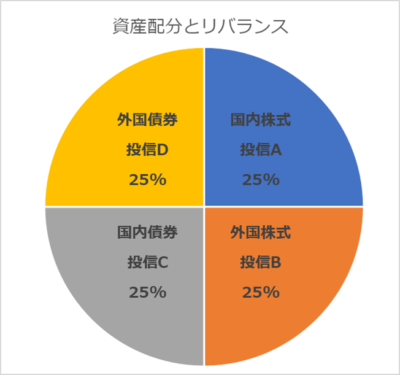

リバランスは、資産運用の根幹である資産配分の維持に必要です。

また「安いときに買い、高いときに売る」適切な投資行為です。

年に一度のリバランス時に、その年の取崩し額を把握できるので、取崩しも同時にしてしまうのが楽です。

ポートフォリオはシンプルにしたほうが、リバランスの作業を楽にすることができます。

金融商品は5つ以下に抑えるとよいでしょう。

資産の取り崩しの手間は、思っている以上に心理的な負担があります。人間の心理でどうしても目の前の景気に判断が左右されてしまいます。これは長期的にはムダであって、マイナスの行為になりうるため、お金と心を自動化のプロセスによって分離させることにメリットがあります。現在SBI証券など、一部のネット証券会社で取り崩しの自動化ができるようになっています。将来的にはほぼ全ての証券会社でできるようになっているでしょう。しかし、今のところリバランスを自動化しているのはWealthNaviのようなロボアドバイザーで、高額な手数料がかかってきます。

- 必要な額だけ現金化する

- 安心の基準は資産総額の4%以下に抑えていること

- 売却とリバランスを同時に行う

【まとめ】積立投資の取崩しは4%定率法が基本軸

まとめ

失敗しない計画的な資産取崩し方法のまとめです。

- 定率法は、積立投資のように、時間を分散しつつ、運用を継続できる

- 資産運用では、後半戦の取崩し期のほうが大きな利益を生む

- 老後の心理的・頭脳的負担はなくべくかけないようにする

- 4%定率法が最も損しないリタイア後の取崩し方法

- リバランスから逃げずに継続すること

こんな記事も書いています。

それではまた。