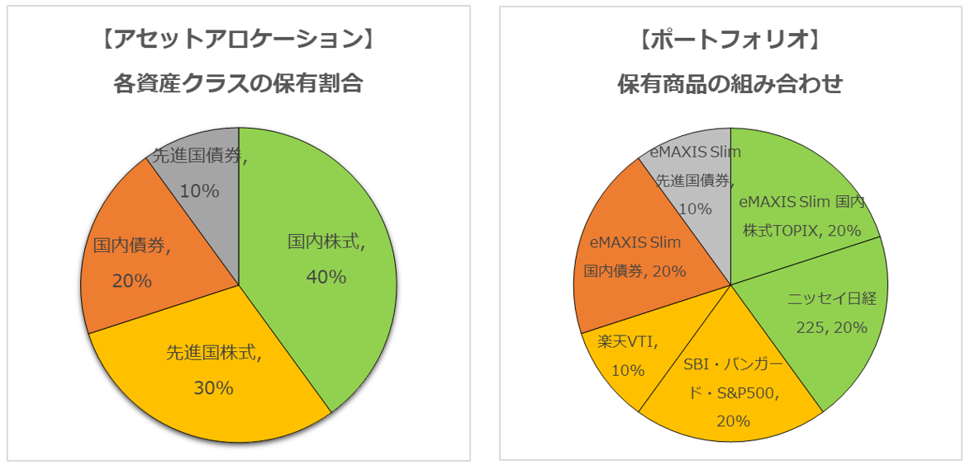

アセットアロケーションとは、株式・債券・現金といった資産クラスの保有割合を決めることで、資産運用において最も重要な概念です。

ポートフォリオとは、アセットアロケーションで割り振られたそれぞれの資産クラスを構成する金融商品の組み合わせのことを言います。

アセットアロケーションとポートフォリオの違い

紛らわしく混同して使われがちですが、これら2つを区別して考えないと適切な運用ができません。

この記事では、アセットアロケーションとポートフォリオの違いについて詳しく解説します。

- アセットアロケーションとポートフォリオの違いを知りたい

- なぜアセットアロケーションが重要なのか理解したい

アセットアロケーションとポートフォリオの違い

資産配分と商品選択

アセットアロケーションとは、資産配分とも呼ばれます。

アセット=資産、アロケーション=配分ですね。

自分の運用する資産の中で株式や債券、現金をどんな割合で持つかを決めることです。

金融商品を株式や債券で大きく分類したものを資産クラスと呼びます。

保有資産を各資産クラスに分類してもつことで、より効果的な分散効果が得られます。

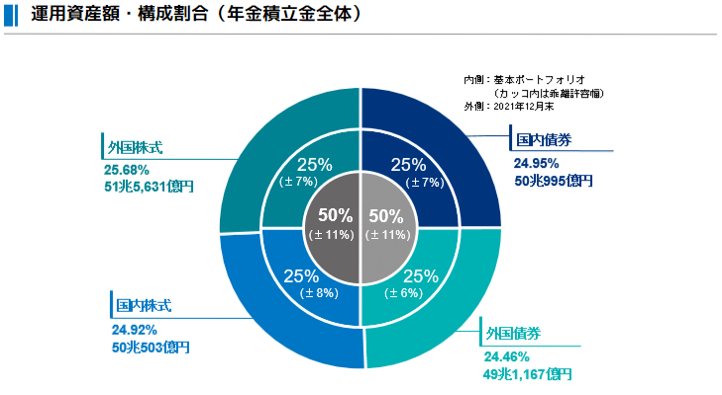

皆さんの年金もバランスよく資産配分され運用されています。

GPIFの資産配分(2021年12月末時点)

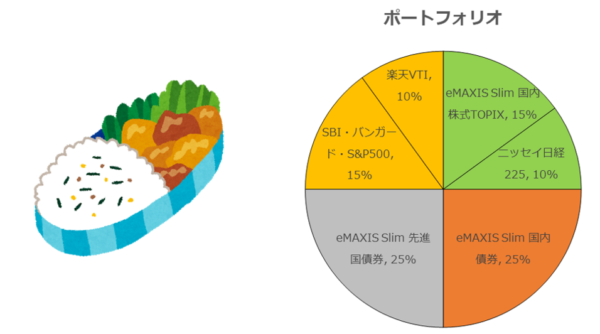

運用資産の配分は、よくお弁当に例えられます。

【お弁当と資産配分の比喩】中身を大きく分類してバランスを考えることが重要

株式(肉類)・債券(野菜類)・現金(米類)と、お弁当の中身をそれぞれどのような割合にするかを決めることがアセットアロケーションです。

もちろん人によって肉(株式)が多めとか、米(現金)を多めにして作ることで、その人に合ったお弁当箱ができ上がります。

人によってはこれらに不動産(果物)や商品(汁物)を加えて、よりバランスのとれたお弁当とすることもあります。

金融業界におけるポートフォリオとは、具体的な商品の組み合わせのことです。

ポートフォリオはお弁当のトッピング

お弁当の肉・野菜・ご飯の配分が決まってても、それぞれどんな具材が詰まっているかは選択する金融商品によって決まります。

例えば主菜には唐揚げやハンバーグを選べるように、日本株のTOPIXに連動するニッセイの投資信託もあれば、米国S&P500に連動するバンガードETFもあり、トッピングがたくさんあります。

アセットアロケーションを実現するために選択した金融商品の組み合わせをポートフォリオと呼びます。

ポートフォリオは本来書類を束ねておくファイルやブリーフケースのことでしたが、証券マンがこのポートフォリオに顧客の所有する有価証券をまとめて入れておいたので、持っている証券の組み合わせという意味で使われるようになりました。

重要性の違い

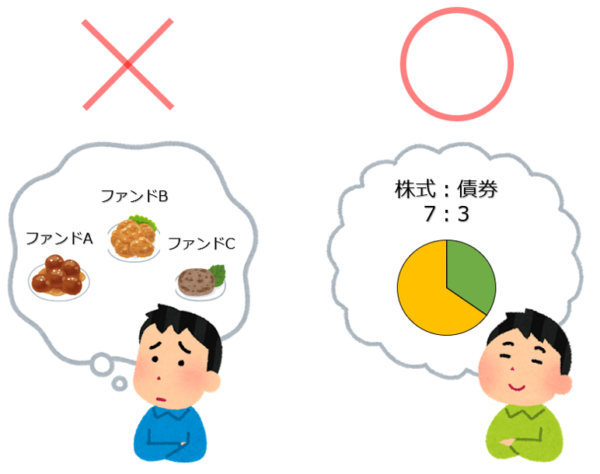

アセットアロケーションとポートフォリオは似ているようで、その重要性は大きく異なります。

アセットアロケーションはポートフォリオよりもはるかに重要です。

投資初心者はどの商品を買おうかで悩みますが、本当に時間を割くべきなのは、どの資産クラスをどんな割合で持つかを決めることです。

どのファンドを買うべきかより、どんな資産配分にするかが重要

資産運用では、どの投資信託を買えば儲かるのか・儲からないのかといった考え方は正しくありませんので、どんな資産配分を構成するかに注力しましょう。

- アセットアロケーションとは資産配分を決定すること

- ポートフォリオは資産を構成する金融商品の組み合わせのこと

- 【資産運用とお弁当】トッピングを気にしがちだけど、全体のバランスが取れているかのほうが大事

なぜアセットアロケーションが重要なのか

運用パフォーマンスの9割を決める

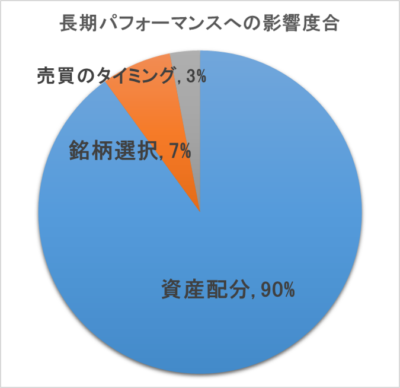

アセットアロケーションが重要な理由は、投資のパフォーマンスをほぼ決定づけるからです。

資産運用の業界ではよく知られた事実で、多くの論文が明らかにしています。

投資家ができる行動である以下3つのうち、資産配分を適切に定めて運用することが圧倒的に運用成果を左右し、長期における運用パフォーマンスの約9割を決定づけるとされています。

- いつ買うべきか・売るべきか(売買タイミング)

- どの銘柄を買うべきか(銘柄選択)

- 資産をどんな割合で保有するか(資産配分)

私たち投資家にできることって、実はこの3つしかないんですよね。

資産配分が投資パフォーマンスの9割を決定づけるという驚きの結果が最初に発表されたのは1986年のDeterminants of Portfolio Performanceという論文です。

同論文では、米国での年金運用で効果的なリターンを得るのに、どのような戦略が重要なのかを示しました。

- 売買タイミングを重視する場合

- 銘柄選択を重視する場合

- 運用方針を重視する場合

この3つでリターンを比較したところ、運用方針が最も大きくリターンを決定づけ、さらにその中の資産クラスの配分が圧倒的にリターンに強く関連することが結論付けられました。

その後多くの研究が同様の結論を主張しています。

つまり、長期投資において投資家は金融商品の選択よりも、アセットアロケーションに時間を使うべきであり、投資銘柄の「買い」や「売り」のタイミングをどうすべきかという悩みは全く無用ということです。

ポートフォリオはアセットアロケーションに従う

投資信託などの商品選択はアセットアロケーションが決まってから行います。

アセットアロケーションは重要ですが、どんな金融商品でそれを実現するのかも、長期のパフォーマンスには効いてきます。

一般におすすめの投資信託は、分散が効いた低コストのインデックス型の投資信託です。

より詳細はこちらの記事を参考にしてください。

- 長期の運用パフォーマンスの9割はアセットアロケーションで決まる

- 何をいつ買うか・売るかの悩みは無用

アセットアロケーションの導き方

運用方針とリスク許容度

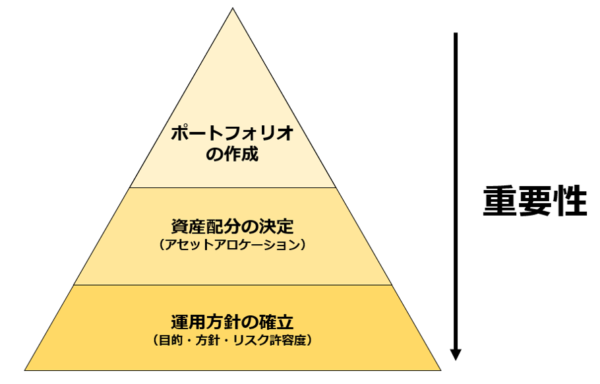

アセットアロケーションを決定づけるのは、運用方針とリスク許容度です。

自分のリスク許容度を知り、運用方針を決めるといった、自己分析が最適なアセットアロケーションを導き出します。

その重要性にもかかわらずほとんどの個人投資家が自己分析に時間を割こうとしません。

しかし、長期で資産運用を続けるにあたっては、あらゆる投資の意思決定の依りどころになります。

自己分析を自動化しているサービスもあります。

例えば、ロボアドバイザー大手のWealthNaviの無料診断はおすすめです。

なんせ無料ですからね。

運用方針の決定はピンチなときほどその効果が左右されます。

結局ここで、金融の深い知識が必要だったりしますので、本とか読んでおくことが必要になるでしょう。

運用方針とリスク許容度がわかれば、アセットアロケーションを組むことができます。

それぞれの資産クラスごとにリターンとリスクの大きさと相関が過去のトレンドを参考にうまく割り振ることができます。

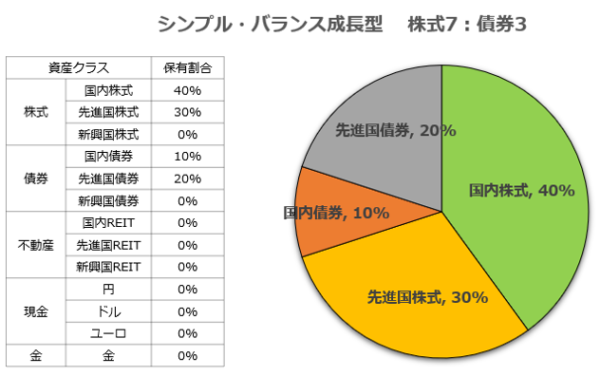

資産配分の例

GPIFに学ぶ資産運用の考え方

機関投資家のようなプロの投資家の投資戦略を自分で考えずに真似しても、逆境や暴落時につまづく可能性を下げることができません。

しかし、投資玄人たちがどんな考え方でそのアセットアロケーションを策定したかは参考になると思います。

例えば、日本の年金運用機関GPIFの場合、彼らがどんなことに重きを置いているのかを国民である私たちは傍観することができます。

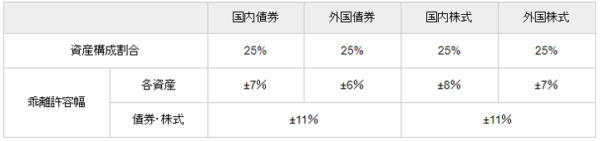

GPIFは、運用目標年利1.7%を実現し、なるべく低リスクとなるような資産構成を目指した結果が以下の表に示されています。

GPIFの運用資産目標構成割合(2020年4月から)

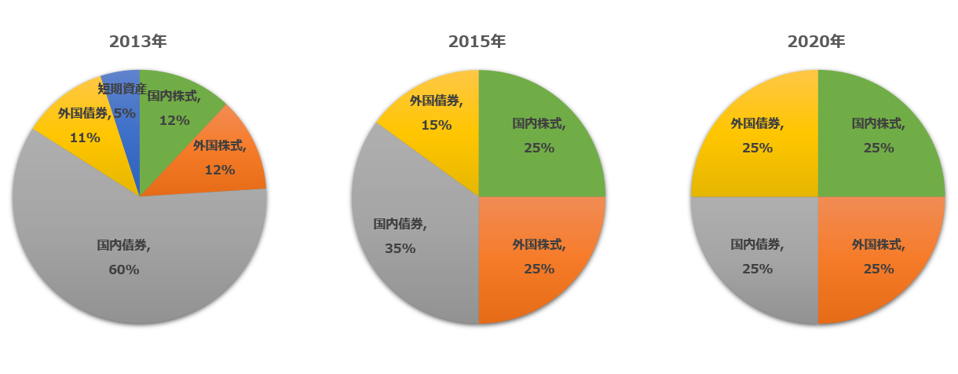

2023年現在では、株式・債券比率50:50、国内・国外資産比率50:50を狙いとしており、理想の配分からのズレの許容量も定めるという徹底ぶりです。

100年破綻しない年金基金であり続けるために、長期で安全な運用を目指し、資産配分の見直しを定期的に行っています。

期待利回りが低いという理由で、2020年4月から国内債券の目標比率を35%から25%に下げました。(参考:基本ポートフォリオの変更について GPIF)

GPIFのアセットアロケーションの変遷

出典:GPIF 基本ポートフォリオの考え方から作成

- アセットアロケーションは自己分析することで導かれる

- 他人の考え方も参考にしながら、自分で決めることが大切

【図解】アセットアロケーションとポートフォリオの違いを解説

まとめ

本記事のポイントをまとめると以下です。

- アセットアロケーションとは資産配分を決定すること

- ポートフォリオは資産を構成する金融商品の組み合わせのこと

- アセットアロケーションは運用パフォーマンスの9割を決定する重要な投資戦略

- 投資家自身の運用方針とリスク許容度によって、アセットアロケーションが決まる

- 基礎知識をつけ自分で決めることが大切

- アセットアロケーション=株式・債券・現金といった資産クラスの保有割合を決めること

- ポートフォリオ=持っている金融商品とその割合のこと

この2つの違いが明確になっていると、資産運用成功に一歩近づきます。

資産運用するにはどんな金融商品を買うかを決める必要があります。

どんな金融商品をどれだけ買うかを決めるにはアセットアロケーションを決める必要があります。

アセットアロケーションを決めるには自分の投資方針を決める必要があります。

投資方針が一番重要ですが、どんなに玄人の投資家でもいざというとき、判断の真価が問われるようなときに限って忘れてしまうものです。

どんなときも判断に迷わぬよう、一度決めた投資方針は言葉にして、書き出して記録しておくことをおすすめします。

方針や価値観が変われば、それに伴って改定していけばよいでしょう。

こんな記事も書いています。

それではまた。